Налоговая публикует результаты камеральных и выездных проверок, где можно посмотреть, сколько компаний было проверено и сколько оштрафовано. Из отчета за 2018 год видно, что налоговики провели 6 936 выездных проверок и только в 209 организациях не обнаружили нарушений. Проштрафившиеся компании внесли в бюджет около 250 миллиардов рублей в виде доначисленных налогов, пени и штрафов. Получается, в среднем каждая компания-нарушитель уплатила более 37 000 000 ₽.

Камеральная проверка — это проверка по налоговым декларациям.

Чтобы вас не оштрафовали, подготовьтесь к встрече с налоговиками. Рассказываем, можно ли избежать выездной проверки и как защитить интересы компании, если инспектор все-таки пожаловал.

Камеральная проверка — это проверка по налоговым декларациям.

Кого проверяют налоговики

В Едином реестре проверок можете посмотреть, планируют ли контролеры проверить вашу компанию в текущем году. Для этого в поисковой строке введите ИНН, ОГРН или юридическое название предприятия. На сайте отражается информация только по плановым проверкам, о внеплановой вас никто не предупредит. Однако существуют признаки, по которым можно определить, не находится ли ваша компания в зоне риска.

Низкая налоговая нагрузка

Если налоговая нагрузка компании на протяжении трех лет ниже среднерыночной, предприятие заподозрят в уклонении от налогов.

Налоговую нагрузку рассчитывают как соотношение суммы уплаченных налогов к обороту компании, умноженную на 100. В сумме не учитывают страховые взносы. Оборот компании складывается из выручки без НДС и акцизов. Например, оборот бумажного комбината составил 4 000 000 ₽, из которого уплатили 650 000 ₽ налогов. Считаем налоговую нагрузку:

650 000 / 4 000 000 х 100 = 16,25

Полученный коэффициент сравнивают со среднерыночным показателем рентабельности. Для производителей бумаги и бумажных изделий показатель рентабельности в 2018 году составил 17,3. Коэффициент налоговой нагрузки бумажного комбината отличается от среднерыночного показателя незначительно и не должен вызвать сомнений у инспектора.

Если из года в год показатель компании в 2-3 раза ниже опубликованного значения, у налоговиков возникают сомнения в правдивости информации. Такая фирма с высокой долей вероятности будет включена в план выездной проверки.

Убыточная компания

Если предприятие более двух лет декларирует убытки, налоговики заподозрят его в занижении налоговой базы. Иными словами, заподозрят, что компания скрывает часть доходов и приписывает расходы.

По мнению налоговиков, нет смысла цепляться за убыточный бизнес. Если предприниматель его не закрыл, значит, убытки только по отчетам, и компанию необходимо проверить.

Дробление бизнеса

Компания разделилась на две самостоятельные организации, одну оставили на ОСНО, вторую перевели на УСН. Совокупные выплаты в бюджет сократились, поэтому организацию могут заподозрить в уклонении от налогов.

Чтобы уличить предпринимателя в «серой» схеме снижения налогооблагаемой базы, проверяющие сравнивают деятельность каждой компании. Подозрения вызывают сделки внутри группы, заниженная стоимость сделок, родственные связи между учредителями и руководителями компаний, общее имущество, одни и те же поставщики и покупатели. Если найдут что-то из перечисленного, проверять будут оба предприятия.

Фиктивные сделки с однодневками

Если компания заключила сделку с фирмой-однодневкой, сделку признают фиктивной, а действия компании — нарушением Налогового кодекса. В результате организацию оштрафуют, доначислят налоги и насчитают пени.

На сайте ФНС можно проверить, не подходит ли партнер под критерии фирмы-однодневки: в компании высокие обороты, но налоги и сборы она не платит, в штате нет сотрудников, по юридическому адресу указано более десяти фирм.

По закону предприниматель отвечает за должную осмотрительность в бизнесе. Иными словами, если среди партнеров затесалась фирма-однодневка, отвечать будет руководитель. Сделки с ней посчитают недействительными, компанию оштрафуют, доначислят налоги, пени и включат в план выездных налоговых проверок.

Как подготовиться к проверке

Когда инспектор стоит на пороге, предпринимать что-либо уже поздно. Но вы можете подготовиться к проверке заранее.

Заключить договор с аудитором

Аудиторы не только проверяют финансовую сторону компании, но и оказывают дополнительные услуги: ведут бухгалтерский учет, сдают отчетность, проводят анализ финансово-хозяйственной деятельности и оценку имущества компании.

По договору аудиторских услуг вы можете передать партнеру любые финансовые и юридические документы. Поэтому, если проверяющий требует первичные документы, их отсутствие можете объяснить проверкой аудитора. Чтобы запросить документы у аудитора, необходим письменный запрос, его пишет руководитель ИФНС или его заместитель.

«Пока начальник налоговой службы составит запрос и отправит его аудитору, пройдет несколько дней. И еще 10 дней есть у аудитора, чтобы предоставить запрашиваемые документы. В итоге налоговый инспектор получит необходимые документы, но у вас будет 10–14 дней, чтобы привести их в порядок».

Родион Железнов, кандидат юридических наук

Выделить отдельный компьютер для проверяющего

Если компания перешла на электронный документооборот, бумажные копии документов для хранения можно не распечатывать. Тогда налогоплательщик обязан предоставить проверяющему доступ к электронной базе, но не обязательно сажать его за компьютер главного бухгалтера или руководителя.

Некоторые компании покупают компьютер специально для налоговиков и тщательно следят за «чистотой» базы в нем — сохраняют только легальные сделки.

Родион Железнов, кандидат юридических наук

Родион Железнов, кандидат юридических наук

Как вести себя с проверяющим

Несмотря на все предосторожности и подготовку, проверка все-таки нагрянула. Рассказываем, как действовать, чтобы защитить себя и бизнес.

Проверить решение и документы

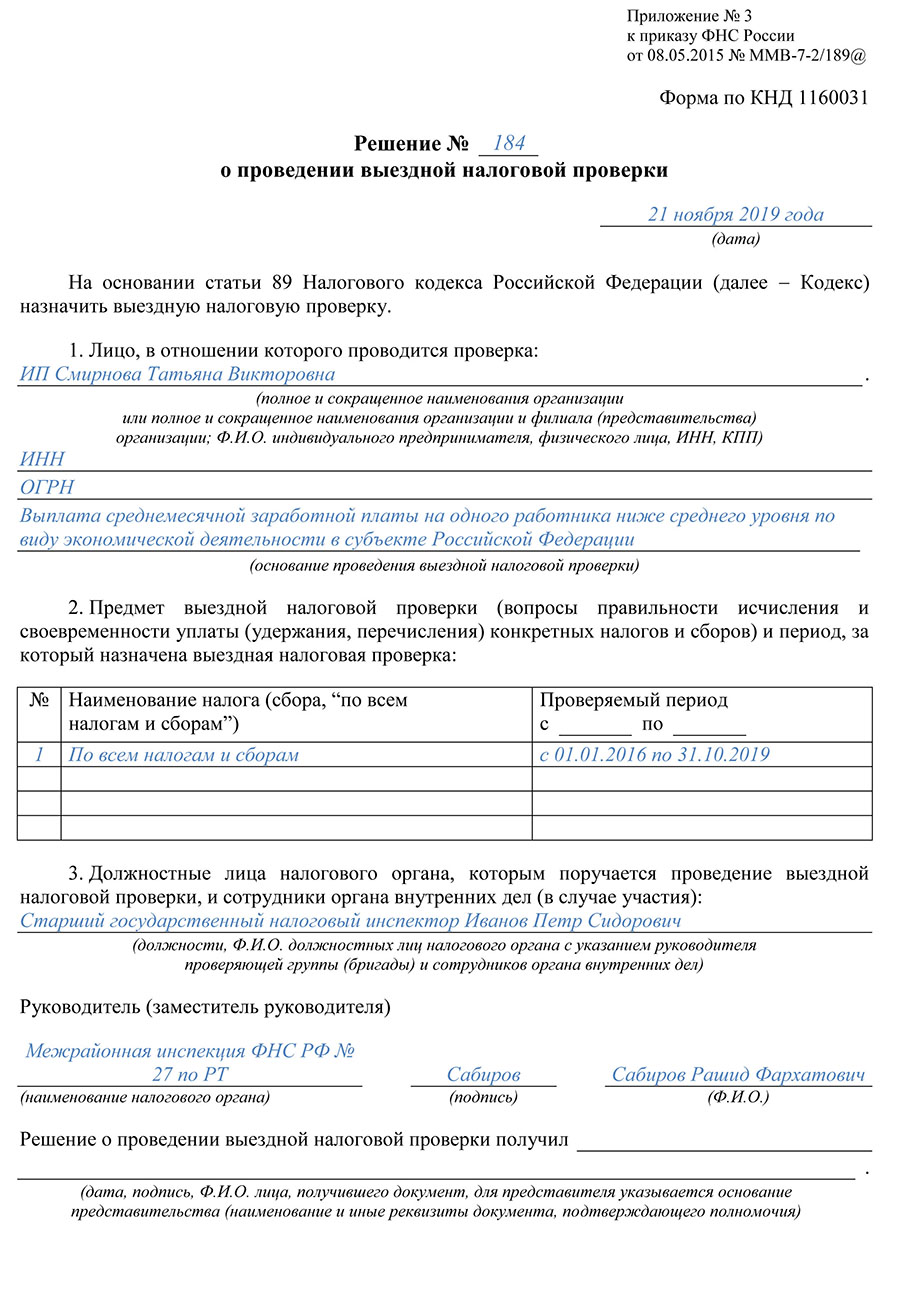

Если проверяющий продемонстрировал лишь служебное удостоверение и требует предоставить финансовую базу, можете звонить в полицию. Скорее всего, вас посетил мошенник. Представитель ФНС обязан предъявить налогоплательщику решение о проведении выездной налоговой проверки.

Так выглядит заполненный бланк решения о выездной налоговой проверке

Прежде чем подписывать документ, проверьте, правильно ли он заполнен. В пункте 1 указывают полное и сокращенное название организации, ее ИНН и КПП, для индивидуального предпринимателя — фамилию, имя, отчество полностью. Если обнаружили ошибку, решение не подписываете и просите инспектора уйти.

Табличная часть пункта 2 содержит перечень налогов и сборов, по которым проводится проверка. Налоговая инспекция может проводить выборочную или комплексную проверку по всем видам налогов. Максимальный срок — 3 года, предшествующих году проверки.

В пункте 3 перечислено, кто проводит проверку: должность и ФИО. Если в документе указан один человек, а пришли трое, вы имеете право пустить только одного, а остальных выставить вон. Исключение делается для сотрудников полиции — они могут присутствовать во время проверки без дополнительного разрешения.

Решение подписывает руководитель налоговой службы или его заместитель. Если в документе стоит подпись инспектора, оно недействительно.

Если бланк решения заполнен с ошибками, в нем остались незаполненные поля или инспектор проверял налоги и периоды, не указанные в документе, результат такой проверки может быть признан недействительным. Судебная практика по таким делам уже есть.

Убедиться в полномочиях проверяющего

Если проверка связана с исчислением НДС, инспектор может затребовать документы, касающиеся только этого налога. Вы не обязаны ему показывать декларации по налогу на прибыль или налоговые регистры по НДФЛ. Кроме этого, инспектор по своему желанию не может опросить сотрудников или забрать рабочий компьютер, для этого необходимо соответствующее постановление.

Постановление нужно, чтобы допросить сотрудников, осмотреть склады, вывезти товар для экспертизы или пригласить независимого эксперта в компанию. И уж тем более налоговый инспектор не имеет права забирать ваше имущество, уносить с собой подлинники финансовых документов.

Некоторые контролеры идут на хитрость, чтобы раздобыть компрометирующие доказательства. Например, в курилке проверяющий может разговорить сотрудника, а затем вызвать его на допрос в инспекцию. Чтобы такого не произошло, постарайтесь не оставлять инспектора одного и сопровождайте все его перемещения по производственным помещениям.

Чек-лист при выездной проверке

- В офис пришли два проверяющих, а в решении указан один инспектор — попросите второго контролера удалиться.

- Инспектор забирает на проверку бухгалтерские документы — распечатайте копии и составьте опись. Если какие-то документы пропадут или, наоборот, появятся лишние, опись поможет доказать правоту.

- Инспектор хочет допросить сотрудников, осмотреть склады или изъять рабочий компьютер — потребуйте у него соответствующее постановление, а для осмотра и изъятия — пригласить двух понятых.

- Инспектор говорит, что вы можете заниматься своими делами, а он сам все посмотрит — не оставляйте проверяющего без внимания. Сопровождайте его повсюду или поручите это одному из сотрудников, например, главбуху или юристу компании. Еще лучше записать общение с инспектором на видео.

Эксперты

Родион Железнов, кандидат юридических наук, управляющий партнер межрегионального правового центра «Защита»