Все индивидуальные предприниматели, кроме самозанятых, должны сами платить за себя взносы в страховые фонды. Каждый год суммы меняются, но порядок уплаты остается прежним. Те, кто только начинает свой бизнес, легко может запутаться в процедуре.

Рассказываем, как надо платить и что будет, если этого не делать.

Что такое страховые взносы

Страховые взносы — это деньги, которые идут на пенсионное и медицинское страхование. Платить их должны индивидуальные предприниматели на всех системах налогообложения — ПСН, ОСНО, УСН. Самозанятые ИП страховые взносы не платят.

Взносы состоят из фиксированной части и 1% от дохода свыше 300 000 ₽. У этого процента нет официального названия, поэтому в статье мы будем называть его «рассчитываемой» частью взносов.

Фиксированную часть нужно платить всегда, даже если бизнес не ведется, или доход совсем маленький. Рассчитываемая часть зависит от дохода. Если годовой доход предпринимателя не превысил 300 000 ₽, «расчетную» часть взносов платить не надо.

Для чего их нужно платить

Периоды, когда предприниматель перечислял страховые взносы в Пенсионный фонд, переводятся в баллы. У ИП таким образом накапливается страховой стаж, исходя из которого ему потом будут начислять пенсию.

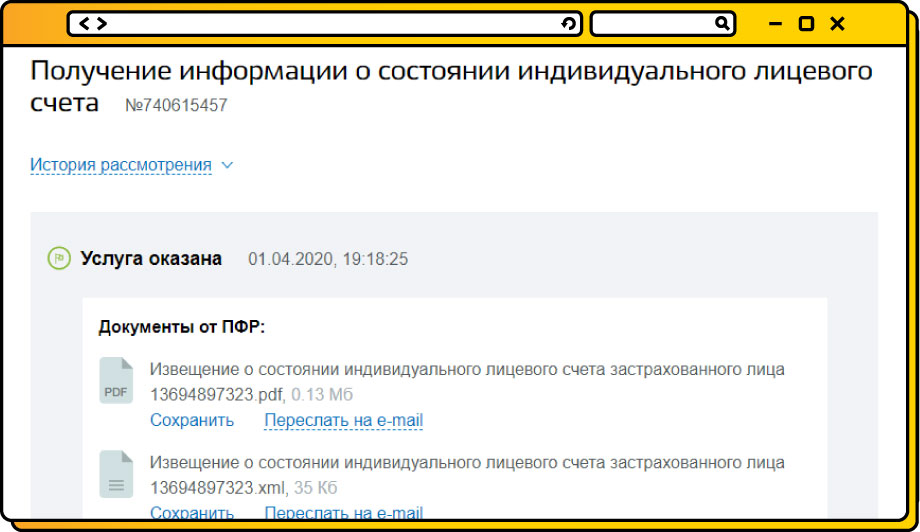

Чтобы посмотреть свои пенсионные баллы, нужно отправить электронный запрос в ПФР

В фонд обязательного медицинского страхования, как и в ПФР, платят все работающие люди: за сотрудников по найму взносы перечисляют работодатели, ИП платит за себя.

За счет денег, уплаченных в ФФОМС, в нашей стране медицина доступна всем жителям. Каждый из нас по полису ОМС может бесплатно обратиться к врачу, сделать прививки, пройти диспансеризацию.

Откуда берутся суммы взносов

Каждый год размеры фиксированных взносов меняются. Смотреть их точную сумму нужно в ст. 430 Налогового кодекса РФ или на официальном сайте ФНС.

1/3

Фиксированная сумма

В 2020 году каждый ИП должен перечислить 32 448 ₽ на обязательное пенсионное страхование и 8426 ₽ на обязательное медицинское страхование.

«До 01.01.2018 года размеры страховых взносов для ИП рассчитывались на основании величины МРОТ. С начала 2018 года сумма страховых взносов устанавливается по новым правилам».

Василий Гавриленко, ведущий юрист, направление «Налоги и право» Группы компаний SRG

Если доход превысил 300 000 рублей

Если годовой доход ИП превысил 300 000 ₽, предприниматель должен заплатить 1% взносов с части, превышающей лимит.

Например, ИП Иванов в 2020 году заработает 500 000 ₽. Он должен будет заплатить 40 874 ₽ фиксированной части, и 2 000 ₽ рассчитываемой.

Рассчитываемая часть — 1% от дохода свыше 300 000 руб.

Рассчитываемую часть взносов платят только в счет пенсионного страхования, за медицинское сверх фиксированной суммы платить не надо.

Рассчитываемая часть — 1% от дохода свыше 300 000 руб.

Сколько надо платить, если ИП работает меньше года

Если предприниматель работает меньше года, страховые взносы надо платить не за весь год, а пропорционально отработанным месяцам и дням.

Например, ИП Иванов зарегистрировался 12 марта 2020 года. Взносы надо считать исходя из 9 месяцев и 19 дней.

Месячный взнос по обязательному пенсионному страхованию составит: 32 448/12 = 2 704 ₽.

За 9 месяцев Иванову нужно будет заплатить: 2 704*9 = 24 336 ₽. К этой сумме нужно прибавить взнос за 19 дней марта: 2 704/31*19 = 1 657,29 ₽.

Итого на обязательное пенсионное страхование в 2020 ИП Иванову нужно будет заплатить: 24 336 + 1657,29 = 25 993,29 ₽.

В таком же порядке нужно считать взнос на обязательное медицинское страхование.

За 9 месяцев нужно заплатить: 8426/12*9 = 6 319,5 ₽, за 19 дней марта: 8426/12/31*19 = 430,36 ₽.

Итого взнос на медицинское страхование составит: 6 319 + 430,36 = 6 749,36 ₽.

«В случае образовавшейся переплаты законом предусмотрена возможность возврата или зачета этой переплаты в счет предстоящих платежей по взносам.

Однако, в соответствии с положениями ст. 78 НК РФ, зачет переплаты возможен только в рамках одного бюджета внебюджетного фонда.

При этом стоит понимать, что излишне оплаченные пенсионные взносы не подразумевают начисление дополнительных пенсионных баллов».

Алексей Гавришев, адвокат, управляющий партнер юридической компании AVG Legal

Как платить страховые взносы

1/10

Совет: после оплаты взносов на пенсионное страхование, на странице уплаты — шаг 9 — нажмите «назад» 3 раза. Вы вернетесь к шагу 6, где надо ввести номер КБК. Когда введете КБК уплаты взносов на медицинское страхование или, например, пени за просрочку, жмите сразу «далее». Повторно вводить свои ФИО не нужно. Главное — не забывайте менять суммы платежей.

Для уплаты страховых взносов можно заполнить бумажную квитанцию — ее дают в налоговой.

Фиксированные взносы нужно платить в ФНС в течение года, до 31 декабря. Платить можно ежемесячно, ежеквартально или разово, как удобно ИП.

Рассчитываемую часть взносов платят в следующем году до 1 июля.

Документы по уплате страховых взносов за себя в налоговую подавать не нужно.

Что будет, если не платить страховые взносы

Страховые взносы нужно платить в любом случае. Даже если индивидуальный предприниматель свой бизнес забросил, но налоговой об этом не сообщил и из ЕГРИПа его не исключили. Важно: долги по взносам останутся, даже если ИП закроет свое дело официально.

Если предприниматель не перечислит взносы добровольно, долги будут взыскивать принудительно: заблокируют банковские счета, спишут деньги, если они там есть, обратятся к приставам.

В случае смерти ИП долги по взносам налоговая признает безнадежными и списывает их. Наследники ничего платить не должны.

Как ИП платить страховые взносы:

- Уточнить сумму взносов на сайте ФНС или в Налоговом кодексе РФ.

- Если ИП работает неполный год или закрылся в течение года, рассчитать сумму взносов пропорционально отработанным дням и месяцам.

- Если доходы превысили 300 000 ₽, рассчитать сумму дополнительного пенсионного взноса.

- Заполнить платежный документ на сайте ФНС или получить бумажную квитанцию в налоговой.

- Оплатить фиксированные взносы в течение года, рассчитываемые — не позже 1 июля следующего года.

Эксперты

Василий Гавриленко, ведущий юрист, направление «Налоги и право» Группы компаний SRG

Алексей Гавришев, адвокат, управляющий партнер юридической компании AVG Legal